配偶者居住権の活用の提案

被相続人所有の建物に配偶者が居住していた場合、一次相続(1次相続)の遺産分割でその配偶者が配偶者居住権を取得すると、二次相続(2次相続)時に相続節税につながります。配偶者の生活の安定と二次相続(2次相続)節税の両方のメリットがあるので、当事務所では2020年(令和2年)4月1日以降の相続発生分から活用提案しています。

相続税節税の為の「配偶者居住権」の活用(遺産分割・遺言)

2020年(令和2年)4月1日~の相続開始分から

- こういうケースにマッチ!

- ★一次相続(1次相続)の発生時に配偶者が老人ホームに入居していない

- ★配偶者の財産が多い場合

- ★配偶者には預金を相続してもらいたい

- ★年齢差のある夫婦

- ★二次相続(2次相続)でもめそうな場合

■『配偶者居住権』は・・・

- ●居住権と敷地利用権を評価し(下記参照)、相続税申告の対象に。 半面、その価額は建物・土地の相続人の取得財産から控除。

- ●「配偶者居住権」及び「土地所有権評価」から、小規模宅地減額の適用可。(評価額按分)

- ●「配偶者居住権」は遺言・遺産分割とも建物の明記が必須。相続発生後、登記。

- ●通常の必要費は配偶者が負担。

- ●配偶者の死亡により権利消滅。よって2次相続の申告評価額は減る。 節 税

■「配偶者居住権」のある土地・建物の評価額

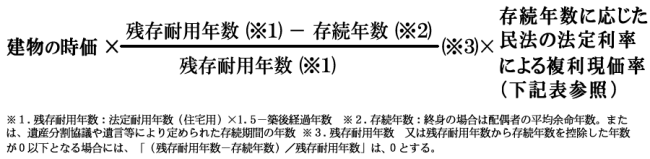

①「建物所有権評価額」

②「建物に係る配偶者居住権評価額」

建物の時価-①建物所有権評価額

③「土地所有権評価額」

土地等の時価×存続年数に応じた民法の法定利率による下記複利現価率

④「土地に係る配偶者居住権評価額」

土地の時価-③土地所有権評価額

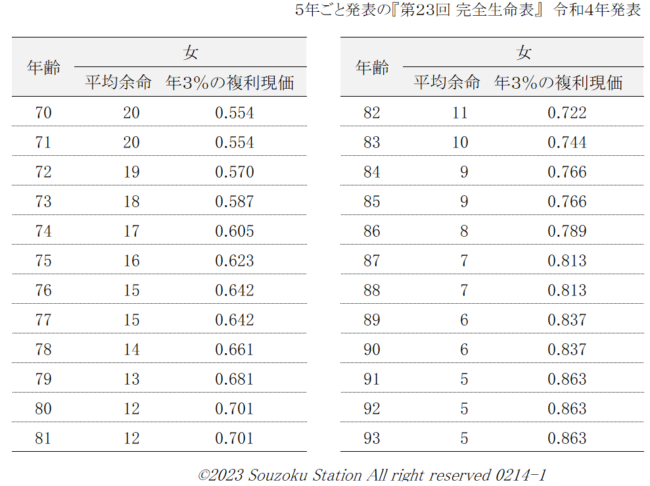

年齢ごとの女性の平均余命及び複利現価率

配偶者居住権に関する具体的な例

★概要(配偶者居住権)に戻る>>>① 配偶者が高齢の場合

- ●

建築後の経過年数:20年 - ●

建物の相続税評価額:500万円 - ●

土地の相続税評価額:6,000万円 - ●

相続時の配偶者の年齢:86

歳

| 配偶者居住権 (終身) | 子の所有権 | 合計 | |

| 建物 | 348万円 | 152万円 | 500万円 |

| 土地 | ※1 1,266万円 | ※2 4,734万円 | 6,000万円 |

| 合計 | ※3 1,614万円 |

4,886万円 | 6,500万円 |

※2 要件を満たせば小規模宅地の特例適用可能

※3

配偶者死亡により「0」評価に

② 配偶者が若い場合

- ●

建築後の経過年数:同上

- ●

建物の相続税評価額:同上

- ●

土地の相続税評価額:同上

- ●

相続時の配偶者の年齢:

70

歳

| 配偶者居住権 (終身) |

子の所有権 | 合計 | |

| 建物 | 500万円 | 0円 | 500万円 |

| 土地 | ※1 2,676万円 | ※2 3,324万円 | 6,000万円 |

| 合計 | ※3 3,176万円 |

3,324万円 | 6,500万円 |

※2 要件を満たせば小規模宅地の特例適用可能

※3

配偶者死亡により「0」評価に

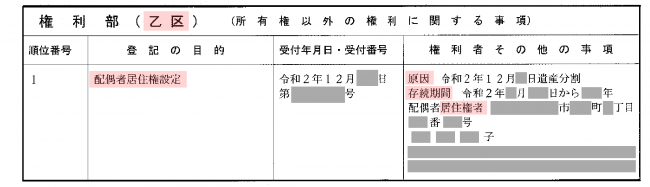

登記実例

≪関連ページ≫

★遺産の分割協議の8つのツボ編(遺産分けで失敗しない為の19ヶ条)はこちら>>>

★プロも知らない遺言書の書き方12のポイント“プロも知らない極意”

★遺産配分で相続税の節税

「配偶者居住権」とは?

概要

2020年(令和2年)4月1日〜の相続発生分から被相続人の配偶者が相続開始の時に居住していた被相続人の所有建物を対象として、終身又は一定期間、配偶者にその使用を認める権利(配偶者居住権)が民法改正により創設され、遺産の分.が遺贈によっても配偶者に配偶者居住権を取得させることができることとされました。

配偶者居住権の成立要件

配偶者居住権の成立要件は次の(1)~(3)の全てを満たしていることです。

(1)配偶者が被相続人の財産に属した建物に相続開始の時に居住していたこと

(2)次のいずれかの場合に該当すること

①遺産分割によって配偶者居住権を取得するものとされた場合

②配偶者居住権が「遺贈」の目的とされた場合

(3)被相続人が相続開始の時において居住建物を配偶者以外の者と共有していないこと

配偶者居住権の及ぶ範囲

配偶者居住権は、配偶者がその居住建物の全部について無償で使用及び収益をする権利であることから、配偶者が居住建物の一部しか使用していなかった場合であっても、配偶者居住権の効力は居住建物全部に及ぶこととなります。つまり、配偶者が従前居住の用に供していた範囲と配偶者居住権の効力が及ぶ範囲とは、必ずしも一致しない場合があります。

また、配偶者居住権は、登記を備えた場合に対抗要件を具備するとされており、建物所有者(被相続人から居住建物を相続により取得した者)は、配偶者に対し、配偶者居住権の設定の登記を備えさせる義務があります。ただし、配偶者居住権の設定の登記は、配偶者居住権の成立要件ではありません。

配偶者居住権の存続期間

配偶者居住権の存続期間は、原則として配偶者の終身の間ですが、遺産の分割の協議若しくは遺言に別段の定めがあるとき、又は家庭裁判所が遺産の分割の審判において別段の定めをしたときは、その定めるところによります。

配偶者による使用及び収益

配偶者は、従前の用法に従い、善良な管理者の注意をもって、居住建物の使用及び収益をしなければなりません。

また、配偶者居住権は譲渡することはできませんが、居住建物の所有者の承諾を得た場合には、第三者に居住建物の使用又は収益をさせること(第三者への賃貸)ができます。

なお、居住建物の所有者は、配偶者との間で配偶者居住権を合意により消滅させた場合であっても、そのことをもって当該第三者(賃借人)に対抗することはできません。

居住建物の費用の負担

配偶者は、居住建物の通常の必要費(固定資産税や通常の修繕費など)を負担する必要があります。

居住建物が滅失した場合の配偶者居住権

居住建物が滅失した場合には、配偶者居住権は消滅します。

≪関連ページ≫

●遺産分割協議の提案/税務に留意した遺産分割協議書を作成/書き方や必要書類も解説

●相続税における配偶者控除は1億6000万! 節税になるがデメリットも!!

●配偶者居住権を使った遺言書で相続税の節税対策

●配偶者居住権を使った遺言で住み続けられる安心感と相続税を節税

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

税務調査対策

このサポートを詳しく見る

書類取得の代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。