土地を評価

土地評価を下げることができれば、相続税が節税できるばかりでなく、遺産分割も揉めにくくなります。しかし、やみくもに下げるだけでは、申告後に税務署から否認されてしまいます。やはりそこは不動産免許も有している当事務所の様な相続税専門事務所のご利用をお勧めします。

土地を評価

「土地評価算出のためには事前調査のうえ、現地調査」を行います。

不動産取引に必要不可欠である公図(土地の境界や建物の位置を確定するための地図)、建ぺい率や容積率、どのような用途地域であるかは、最低限市役所(もしくは区役所、町役場など)で調べないと評価はできません。

さらに道路課を訪れて、周辺道路がどのようなものなのかも知っておきたいところです。

路線価が付されていない道路に面している場合は、上下水道やガス管の増設状況も事前に調べておきます。

① 土地評価は依頼した税理士の不動産精通度で大きくかわる

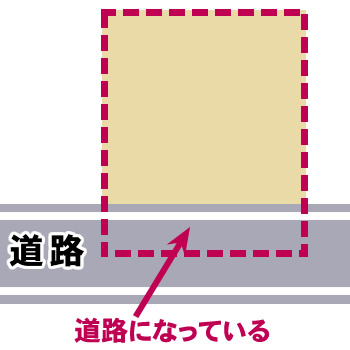

路線価とは、そもそも”道路”に付けられているもので、いわばその道路沿いにある「土地の標準単価」に過ぎません。

ですから個々の土地の形や個別の法的利用制限等は考慮されておらず、独自に路線価を補正してこそ正しい単価となるとお考えください。

しかし、路線価を補正しようとすれば当然に不動産に対する「知識」や評価の「経験数」が必須といえます。

加えて当局に対する”表現力”も求められます。

具体的には、

- ① 個別事情や法的制限を見つける不動産知識

- ② 路線価を補正する技術

- ③ 当局を説得できる図面づくりや法令の提示ができるか

がポイントになります。

ですが、土地評価を担当する側の税理士は、通常は会計や所得税・法人税の専門であり、不動産については疎い場合が多いのが実情です。

ですから、『税理士により評価に差が出る土地24種』に該当するような土地の評価額は、大きく変わるのです。

② 土地評価誤りは少なくない

税理士だけでなく税務職員も不動産や土地評価に精通しているわけではないので、相談してもあまり期待はできないでしょう。

土地評価を下げきれずに相続税を過払いしていても税務署は指摘してくれません。

ショッキングかもしれませんが、他の税理士が土地評価と相続税申告を行った後、その評価の間違いが原因で相続ステーションが還付請求を行い、還付に至った件数は過去27年間で、400件を超え、その還付額は1件当たり平均で1,500万円に上ります。

これは氷山の一角だと思います。

申告時の土地評価は、節税の第一歩です。

やはり『税理士により評価に差が出る土地24種』のどれかひとつでも該当すれば、土地評価だけでも実績豊富な相続専門税理士に任せることをおすすめします。

③ 評価に差が出る土地24種

次の土地は、税理士の土地評価能力しだいで3%~60%程度、評価に差が出る土地です。

チェックしてみてください。

- ① 形の良くない土地(正方形や長方形でない土地)

- ② 間口の狭い土地や奥行が長い土地

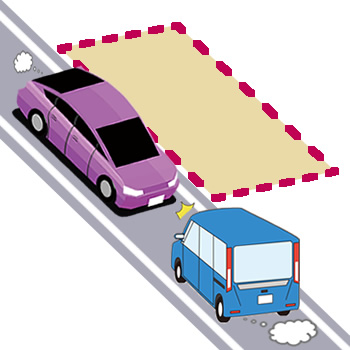

- ③ 車が対向できないほどの狭い道に面した土地

- ④ 500㎡以上の住宅敷地・アパート敷地・空地など

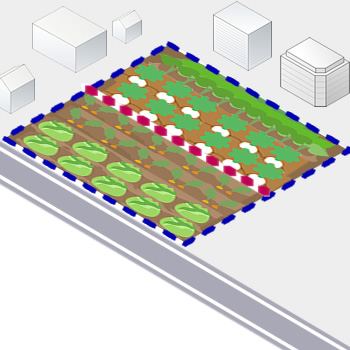

- ⑤ 市街化区域にある田・畑・原野・山林

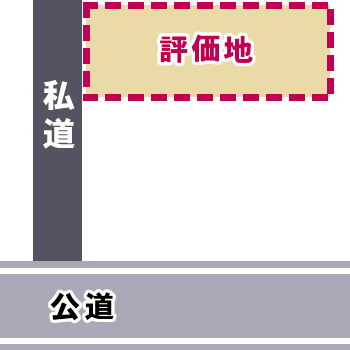

- ⑥ 私道に面した土地

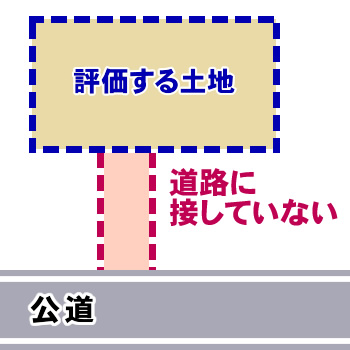

- ⑦ 無道路地(道路に接していない土地)

- ⑧ 道路や通路に利用されている土地

- ⑨ 区分利用している土地

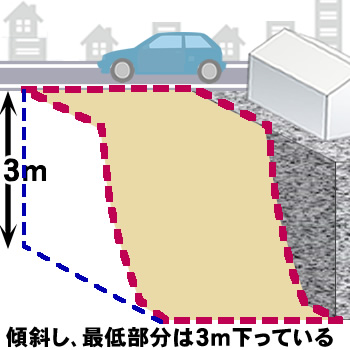

- ⑩ 地面が傾斜している土地

- ⑪ 建物の建築・建替えが難しそうな土地

- ⑫ 都市計画道路や区画整理の予定がある土地

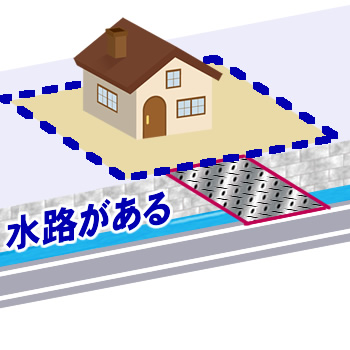

- ⑬ 道路との間に水路を挟んでいる土地

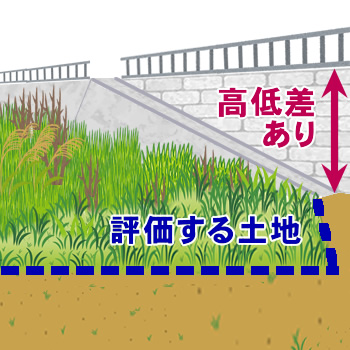

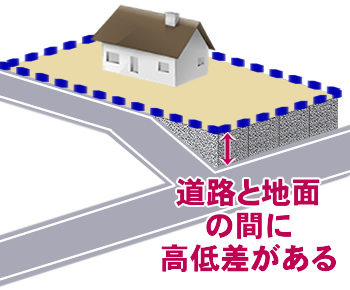

- ⑭ 道路と地面の間に高低差がある土地

- ⑮ 路線価が付されていない道に面した土地

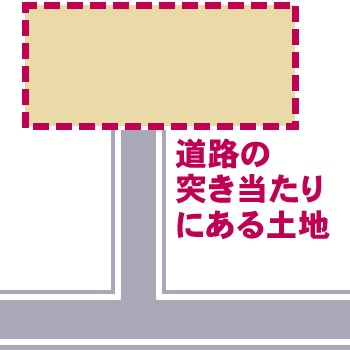

- ⑯ 突き当たり道路に面した土地

- ⑰ 土地の中に里道や水路が通っている土地

- ⑱ 庭内神祀(社や地蔵尊など)がある土地

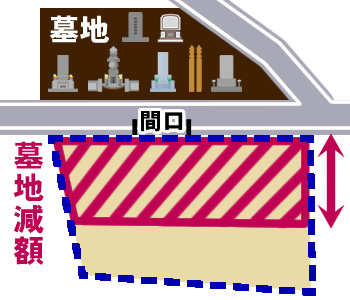

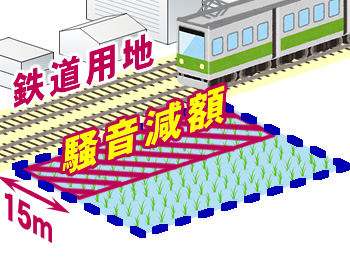

- ⑲ お墓の近くや線路沿いの土地

- ⑳ 前と後ろで容積率が変わる土地

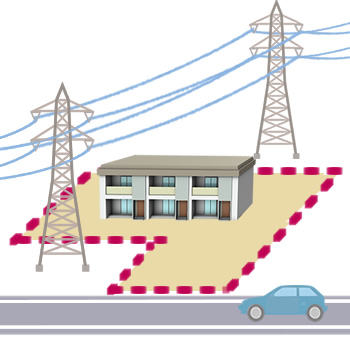

- ㉑ 空中に高圧電線が通っている土地

- ㉒ 隣接のビル・マンション建築時に建ぺい率・容積率を使ってしまっている土地

- ㉓ 土砂災害特別警戒区域や急傾斜地崩壊指定区域にある土地

- ㉔ 河川区域や宅地造成規制区域等にある土地

④倍率方式の土地

「倍率方式」とは役所が定めた固定資産評価額に国税が定めた倍率を乗じて計算する方式をいいます。

その固定資産評価も全ての土地減価要因を考慮されていない場合があるので、相続申告に際しては、独自に固定資産評価を修正してから倍率を乗じるようにしないと不当に高く評価してしまいます。

≪関連ページ≫

●土地の相続税計算シミュレーションを詳しく解説します

●法定相続分について詳しく解説!遺産の計算方法や相続した時の割合などは?

●相続税はいくらから?基準は3600万円

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

税務調査対策

このサポートを詳しく見る

書類取得の代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。