遺産相続の遺留分とは?相続人がもらえる額や範囲について

遺留分は、相続人に保証されている相続分ですが、その遺留分も放棄することができます。遺留分は生前中に放棄するのであれば、家庭裁判所で手続きは必要ですが、相続発生後の遺留分放棄は手続き不要です。遺留分請求には時効(侵害を知ってから1年など)があるのでそこまではハラハラです。

相続発生後の遺留分の放棄

遺産相続では、遺言の内容が優先されます。

しかし、不公平な遺産分割方法が指示されていたり、相続人以外の人に多額の財産を譲るよう指定されていたりした場合は、簡単に納得できないのではないでしょうか。

相続人には遺産を相続する権利があり、遺産のうち最低限取得できる割合「遺留分」が認められています。

そして、遺言によって指定された財産の額が遺留分を下回っている場合は、足りない分を取り戻すための遺留分侵害額請求を起こすことが可能です。

この記事では、遺留分を計算する方法と遺留分侵害額請求の手順について、詳しく解説します。

遺留分とは?相続人が最低限もらえる額はどれくらい?

遺留分とは、遺産のうち相続人が最低限取得できる割合のことです。

基本的に、被相続人(亡くなった人)は、遺言によって自分の所有財産を自由に処分することができます。

遺産を特定の人に渡すことも、寄付することも、どのように分けるかも、自分の希望で自由に決めて良いのです。

しかし、遺された家族の生活を保障するという意義のため、遺産のうち一定割合は遺族に確保するという制約が設けられています。

つまり、遺留分とは遺言でも妨げることができない相続人の権利だというわけです。

遺留分は割合が指定されており、相続人の構成や人数によって異なります。

まずは、遺留分の対象となる相続人の範囲について確認をしましょう。

遺留分がもらえる相続人の範囲

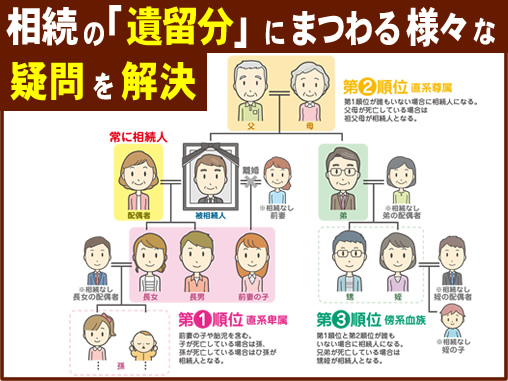

遺産相続があったときに、被相続人の親族なら誰もが遺産をもらえるわけではありません。

相続の権利を持つ相続人の範囲は民法によって定められており、「法定相続人」とも呼ばれます。

遺産を受け取る権利がある「法定相続人」

被相続人の配偶者(夫、妻)は、常に法定相続人です。

ただし、正式な婚姻関係にあることが必要で、内縁関係や事実婚パートナーには法定相続人になる権利はありません。

配偶者以外の血族については、下の一覧に示す順序で相続人となります。

| 順序 | 被相続人との関係 |

| 第1順位 | 子、孫、ひ孫(直系卑属) |

| 第2順位 | 親(父母)、祖父母、曾祖父母(直系尊属) |

| 第3順位 | 兄弟・姉妹、甥姪 |

相続が開始した時点で亡くなっている子どもがいた場合は、その子どもの子(被相続人にとって孫)が相続する権利を受け継ぎます。

同様に、孫も亡くなっている場合はその孫の子(ひ孫)が相続人になるというわけです。

これを「代襲相続」といいます。

代襲相続も含めて第1順位の該当者が誰もいない場合に限り第2順位へと権利が移り、順位の異なる人同士が同時に相続人になることはありません。

例えば、「子どもが1人しかないから、父母も相続人に加えよう」というわけにはいかないのです。

法定相続人の組み合わせによって異なる「遺留分」の割合

相続財産に対する遺留分の割合は、下記のように定められています。

被相続人の兄弟や姉妹は法定相続人の範囲に含まれますが、遺留分が適用される範囲には含まれない点に注意しましょう。

| 法定相続人の組み合わせ遺留分の割合 | |

| 配偶者のみ | 2分の1 |

| 子どものみ | 2分の1 |

| 父母のみ | 3分の1 |

| 兄弟姉妹のみ | なし |

| 配偶者と子ども | 配偶者4分の1、子ども4分の1 |

| 配偶者と父母 | 配偶者3分の1、父母6分の1 |

| 配偶者と兄弟姉妹 | 配偶者2分の1、兄弟姉妹には遺留分なし |

該当者が複数いる場合は、遺留分割合を人数で等分します。

●配偶者と子ども2人が法定相続人の場合

例えば、配偶者と子ども2人が法定相続人の場合、遺留分は「配偶者4分の1、子ども1人あたり8分の1」です。

対象となる遺産額が1億円だったとき、遺留分は「配偶者2500万円、子ども1人あたり1250万円」となります。

遺言によって遺産分割が指定され、その結果、配偶者の取得額が1000万円だった場合は、1500万円分が侵害されているというわけです。

遺言書の効力はどれくらいある?

はじめに、遺留分とは遺言書によっても妨げられない権利だとお話ししました。

しかし、遺言書の内容が法定相続人の遺留分を考慮していなかったとしても、それが理由で遺言書が無効になるわけではありません。

遺言に従って遺産相続の手続を進行させながら、並行して、遺留分を侵害している金額を請求するという流れになります。

遺言書の効力

遺言によって指定できる項目のうち、遺留分に影響を与える主なものを紹介しましょう。

●財産の遺贈先の指定、寄付の指定

法定相続人以外に財産を贈る遺贈、公共機関などへの寄付など、財産の処分方法を指定できます。

●遺産分割における相続割合の指定、分割方法の指定

遺産分割の方法を指定することができます。

例えば、「長男に3分の2、次男には3分の1」と相続割合を指定したり、「不動産を長男、次男にはお金」と具体的な物件を指定したりすることも可能です。

●相続人の廃除

被相続人に対して虐待や重大な侮辱を加えた人、著しい非行がある人から相続権を剥奪し、法定相続人から廃除することができます。

廃除された人は遺留分を含むすべての相続権を剥奪されますが、その人の子供や孫が法定相続人を代襲することになります。

●非嫡出子の認知

被相続人に愛人がいて婚外子がいた場合は、遺言によって認知することで「子ども」として法定相続人にすることが可能です。

子どもが増えたことで、遺留分が減る人や相続権を失う人が出てくる可能性があります。

●その他の効力

・遺言執行者の指定

・生前贈与などの特別受益分の持ち戻し免除

・相続人の担保責任についての指定

・5年を上限とした遺産分割の禁止

・未成年後見人の指定

遺言書の種類と注意点

遺言書は方式が定められており、それに則って執筆されていないなど不備がある場合は、無効となるケースもあります。

一般的に有効な遺言書は、次の3種です。

| 遺言の方式 | 概要 |

| 自筆証書遺言 | ・遺言者が全文を書いて、日付、氏名を自署し、押印したもの。 |

| 公正証書遺言 |

・証人立ち会いの下、遺言者が遺言内容を公証人に口授して作成したもの。 ・法律に詳しい公証人が関わるため、法的不備が少なく無効リスクが低い。 ・財産配分や相続納税についての助言はしない |

| 秘密証書遺言 | ・遺言者が署名押印して封印した遺言書を、証人立ち会いの下で公証人に提出し、遺言者の遺言書である証明を受けたもの。 |

遺言書の有無によって、遺産分割の方法は大きく変わることが多いでしょう。

遺言書がないものとして遺産分割を進めていた最中で、あるいは分割後に遺言書を発見した場合でも、遺言書の内容が優先されます。

そのため、相続が発生したら真っ先に遺言書を探して確認しましょう。

もしも遺留分が侵害されたら?遺留分侵害額請求の手順や時効について

遺留分侵害額請求は、本来受け取るはずだった遺産の多くが別の人の手に渡り、遺留分を侵害された場合に行います。

これは、遺産そのものを返還してもらうのではなく、侵害額を金銭で支払ってもらうための手続きです。

しかしその権利を行使するためには、自ら動く必要があります。

また、遺留分侵害額請求には期限があるため、遺言書と財産目録の開示などで遺留分を侵害されていることに気づいたら、なるべく早く行動を起こしましょう。

遺留分請求の対象

遺留分請求の対象となる贈与とはどのようなものか具体的にわかるよう、以下にまとめました。

●遺贈・相続

法定相続人以外に財産を譲るという内容や、法定相続人間の分割割合の差が大きいケースなど、不公平な遺言によって遺留分を侵害されたときは、遺留分請求の対象となります。

●生前贈与

被相続人が亡くなる前に行った生前贈与のうち、遺留分の請求対象となるものは次のとおりです。

・第三者に対する生前贈与:原則1年以内

・法定相続人に対する生前贈与:原則10年以内

ただし、贈与をした側(被相続人)と受け取った側の双方が「遺留分を侵害する」と知りながら生前贈与を行っていた場合は、上記の期間を超えた贈与も請求対象となります。

なお、複数の要因によって遺留分が侵害されているパターンでは、「①遺贈・相続、②日付の新しい生前贈与」の順で請求します。

直接交渉する場合

遺留分侵害の請求では、決められた書き方や手続き方法はありません。

とにかく、遺留分の対象となる財産を受け取った相手に対して、「私の遺留分を侵害しているため、返還を求める」という意思を通知することがポイントになります。

間違いなく意思表示を行ったという証明のためには、内容証明郵便を使って書面を送付することが有効です。

裁判所の調停を利用する場合

当事者間の話し合いで解決しない、内容証明郵便を受け取っているはずなのに反応がない、話し合いができないといった場合には、家庭裁判所に調停を申し立てることができます。

調停とは、通常、裁判官や調停委員が間に入り、当事者それぞれから事情を聴取し、それぞれの主張を聞いて、解決案の提示や助言を行うことで合意を目指す手続きです。

もちろん、直接話し合うことに抵抗がある場合は、最初から調停を利用してもかまいません。

ただし、調停の申立だけでは遺留分侵害額請求の意思表示にはならないため、事前に、内容証明郵便等で意思表示をしておくという点に注意しましょう。

申し立てに必要な書類や費用については以下をご覧ください。

| 申立人 | 遺留分を侵害された法定相続人 |

| 申立先 | 相手方の住所地の家庭裁判所、もしくは当事者が合意で定める家庭裁判所 |

| 必要書類 |

・申立書(裁判所のサイトよりダウンロード可能)、申立書の写し(相手方の人数分) ・被相続人の出生時から死亡時までのすべての戸籍謄本 ・被相続人全員の戸籍謄本 ・遺言書の写し、又は遺言書の検認調書謄本の写し ・遺産に関する証明書 (不動産登記事項証明書、固定資産評価証明書、預貯金通帳の写しや残高証明書、有価証券写し、債務額に関する資料など) ※これらは2022年(令和4年)現在のものであり、状況によって増減する可能性あり |

| 費用 |

・収入印紙1200円分 ・連絡用郵便切手 |

遺留分侵害額請求の時効

遺留分が侵害されたことを知った日から1年以内に意思表示を行わないと、遺留分を請求する権利は時効によって消滅します。

または、相続開始や遺言書の存在を知らなかった等、遺留分侵害に気づかないまま相続開始から10年が経過した場合も、遺留分侵害額を請求することはできません。

遺留分減殺請求を行うケース

2019年(令和元年)7月1日の法改正より以前に被相続人が亡くなった相続では、遺留分侵害額請求ではなく、遺留分減殺請求を行うことになります。

●遺留分侵害額請求と遺留分減殺請求の違い

遺留分減殺請求の場合も、遺留分侵害に対する考え方、計算方法などは、全て遺留分侵害請求と同じです。

ただし、遺留分侵害請求が「遺留分侵害額に相当する金銭」を請求するのに対して、遺留分減殺請求では「遺留分を侵害している物件そのものの返還」を求めるという点が異なります。

遺産に含まれる土地や家屋などが多い場合や、遺産に事業用物件が含まれる場合に、物件返還に関連したトラブルが生じるケースがあり、そのような状況を回避するために法改正されました。

もしも、この記事を読んで初めて遺留分侵害に気づき、相続開始が2019年(平成元年)7月1日以前だという場合は、時効には間に合いますが「遺留分減殺請求」になるということに注意しましょう。

遺留分は請求しないこともできる?

遺留分は、必ず請求しなければならないわけではありません。

遺産分割終了後に遺留分侵害がわかっても、何も行動を起こさなければ請求権は1年で消滅します。

ただし、遺留分の放棄は相続開始後ならばいつでも自由に行えますが、被相続人が生きているうちは家庭裁判所の許可が必要です。

家庭裁判所による遺留分放棄の許可

被相続人の生前に遺留分を放棄する場合は、家庭裁判所で下記の手続きを行います。

| 申立人 | 遺留分の権利を持つ(被相続人が亡くなった場合の)法定相続人 |

| 申立先 | 被相続人の住所地の家庭裁判所 |

| 必要書類 | ・申立書(裁判所のサイトよりダウンロード可能) ・被相続人の戸籍謄本 ・申立人の戸籍謄本 ※状況によって増減する可能性あり |

| 費用 | ・収入印紙800円分 ・連絡用郵便切手 |

遺留分放棄の許可を求める審判では、裁判官との面談を行い、放棄する意思、放棄の理由、放棄についての理解などを確認されます。

その後、許可か不許可といった内容が決定されるという流れです。

●生前放棄が認められるケース

遺留分の生前放棄が認められるのは、遺留分の権利者自身が遺留分放棄について十分理解した上で、第三者からの強要を受けずに放棄の意思を持っていることが大前提になります。

金銭や不動産などの生前贈与を受けているなど、遺留分を放棄することに合理的な理由があることも重要です。

なお、生前の遺留分放棄が認められた場合でも、他の法定相続人の遺留分には影響を与えません。

法定相続分とは?遺留分との違いを解説

法定相続分とは、遺産分割協議の際に目安となる相続割合のことです。

遺留分と法定相続分では、権利が認められる人の範囲と活用される場面に違いがあります。

詳しく説明していきましょう。

法定相続分の「範囲」と「必要とする場面」

法定相続分が認められる範囲は法定相続人に限られており、その割合は下記の表のように定められています。

| 法定相続人の組み合わせ | 法定相続分の割合 (該当者が複数の場合は人数で等分) |

| 配偶者のみ | 全部 |

| 子どものみ | 全部 |

| 父母のみ | 全部 |

| 兄弟姉妹のみ | 全部 |

| 配偶者と子ども | 配偶者2分の1、子ども2分の1 |

| 配偶者と父母 | 配偶者3分の2、父母3分の1 |

| 配偶者と兄弟姉妹 | 配偶者4分の3、兄弟姉妹4分の1 |

法定相続分が有効な場面は、次の2つです。

●遺産分割協議

「遺言のない相続」では、法定相続人全員で遺産分割協議を行います。

全員の合意が得られれば、法定相続分以外の割合で分割してもかまいません。

ただし、遺産分割協議で合意が成立しなかった場合は、法定相続分で分割されることとなります。

●相続税計算

相続税の計算では、遺産のうち課税対象額を法定相続分で分割したと仮定して、全体の相続税額を算出します。

その後、実際の取得額に応じて全体の相続税額を按分することで、法定相続人ごとの相続税額が決まるというわけです。

遺留分の「範囲」と「必要とする場面」

遺留分については、法定相続人のうち被相続人の兄弟姉妹には権利はありません。

また、遺留分を必要とする相続は、「遺言のある相続」であることが前提となります。

遺産分割協議の結果、取得分が少なくて不満があっても、後になって遺留分侵害額請求を行うことはできないのです。

相続発生後の遺留分の放棄

遺留分とは、相続人に最低限保証される相続分を指しますが、自分自身の遺留分が次の様なシチュエーションで侵害されている場合、その侵害分を請求するか否かは各人単位で意思決定できます。

≪関連ページ≫

●相続申告で有利に相続する為に10ヶ月以内にすべきポイント

遺留分とは?

配偶者・子 → 法定相続分の1/2

父母 → 法定相続分の1/3

よくあるシチュエーション

・誰かに極端に片寄った遺言があった

・10年以内に多額の贈与を受けた相続人がいる

・1年以内に多額の贈与を受けた孫がいる など

遺留分計算の例

相続人は子A・Bのみ

| ・死亡時財産額 | 20,000万 | (遺言で全額Aへ) |

| ・Bへの10年以内贈与額 | 4,000万 | |

| 24,000万 |

・Bの遺留分1/4 24,000万×1/4 = 6,000万−10年以内贈与 4,000万 = 2,000万

遺留分侵害請求可能額遺留分放棄の方法

「相続発生後の遺留分放棄」は「生前中の遺留分放棄」と異なり、家庭裁判所などで特別な手続きは不要です。それは、遺留分請求には時効があるからで、遺留分の侵害を知った日(相続後に遺言書を見せられた日など)から1年以内(※)に口頭や書面で「遺留分侵害額の請求」(上記の例では2000万円)の意思表示を行わなければ不足の遺留分を放棄したことになります。

※相続の開始を知った日から10年とのいずれか早い日

⇒ 例えば、遺言を見せなければ死亡を知った日から10年経たないと遺留分請求の時効は到来しないことになります。

トラブルを防ぐために、相続税に強い税理士に相談

遺留分を侵害されているのではないかと疑問や不満を感じたときは、早めに専門家に相談すると安心でしょう。

なぜなら、遺留分侵害請求には相手方が存在するため、早とちりや誤解、誤った知識をもとに意思表示をしてしまうと、別のトラブルを起こすおそれがあるからです。

また、状況によっては遺留分を侵害している相手を探すための調査から始まるケースもあるでしょう。

相続問題の実績を持つ税理士に依頼すれば、適切なサポートを受け、遺留分侵害に関わる相続税問題にうまく対応することができます。

また、効果のある減税対策など、相続税申告に関する様々な情報やアドバイスを得ることもできるでしょう。

まずは、税理士などの事務所のサイトに掲載されている過去の事例をご覧になったり、初回相談無料サービスなどを利用したり電話で問合せたりして、不安や疑問を投げかけてみてはいかがでしょうか。

≪関連ページ≫

●遺留分とは?遺留分の割合や計算方法を詳しく説明

●遺産分割に役立てる相続民法の改正/遺留分弁償・預金の一部引出し・療養看護の特別寄与請求

●遺留分侵害額請求とは?侵害額を受けた相当額を支払ってもらえる?

●遺産相続の遺留分とは?相続人がもらえる額や範囲について

●遺留分侵害時の税務アドバイザリー

●あなたは大丈夫?相続で注意が必要な23のケース

●相続税の節税は選ぶ税理士で変わる!申告や対策の方法を税理士法人が解説

●失敗しない遺産分割19の提案

●代襲相続とは?孫、甥や姪どこまで?相続順位や相続の割合など図解でわかりやすく

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

税務調査対策

このサポートを詳しく見る

書類取得の代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。