相続税の税額控除【配偶者控除】適用判断・活用提案上手く使って節税!

配偶者の税額軽減は劇的に相続税を軽減できる効果はありますが、2015年(平成27年)の税制改正で、今回軽減できた税額よりも次の相続税の増加額の方が大きくなることも少なくありません。当事務所では、今回と次の相続税のトータル判断に加え、配偶者の認知症リスクも考慮した遺産分割を提案しています。

相続税の税額控除【配偶者控除】適用判断・活用提案上手く使って節税!

相続税 税額控除で節税のポイントを分かりやすく説明している動画もご覧になれます。

税額控除 その2

相続税の配偶者控除の適用判断で節税

[1]軽減額

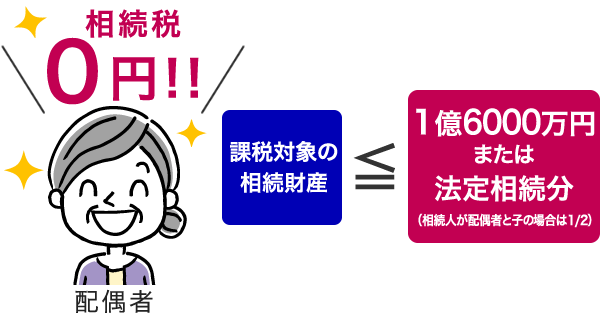

被相続人の配偶者が遺産分割や遺言により取得した正味の遺産額が、次の金額のどちらか多い金額までは配偶者に相続税はかからないという制度です。

(注) この制度の対象となる財産には、仮装又は隠蔽されていた財産は含まれません。

(1)1億6千万円

(2)配偶者の法定相続分相当額

この配偶者の税額軽減は、相続税の申告期限までに分割されていない財産は税額軽減の対象になりません。

ただし、相続税の申告書に「申告期限後3年以内の分割見込書」を添付した上で、申告期限までに分割されなかった財産について申告期限から3年以内に分割したときは、税額軽減の対象になります。

なお、相続税の申告期限から3年を経過する日までに遺産分割訴訟が長引くなどやむを得ない事情があり、税務署長の承認を受けた場合で、その事情がなくなった日の翌日から4か月以内に分割されたときも、税額軽減の対象になります。

[2]税額軽減を受けるための手続

(1)税額軽減の明細を記載した相続税の申告書に遺言書の写しや遺産分割協議書の写しなど、配偶者の取得した財産が分かる書類を添えて提出する必要があります。

(2)「申告後3年以内の分割見込書」の提出の後に行われた遺産分割に基づいて配偶者の税額軽減を受ける場合は、分割が成立した日の翌日から4か月以内に更正の請求という手続をする必要があります。

-

~税額控除 目次~

- 相続税の税額控除【贈与財産の加算と税額控除(暦年贈与)】適用判断・活用提案上手く使って節税!

- 相続税の税額控除【配偶者控除】適用判断・活用提案上手く使って節税!

- 相続税の税額控除【未成年者控除】適用判断・活用提案上手く使って節税!

- 相続税の税額控除【障害者控除】適用判断・活用提案上手く使って節税!

- 相続税の税額控除【相次相続控除】適用判断・活用提案上手く使って節税!

≪関連ページ≫

●相続人に重度の認知症の人がいる場合、相続手続きが進まず、やむ無く法定後見の申立

●相続税の非課税はどれくらい?計算方法やかかる相続税額について解説

●相続税はいくらから?基準は3600万円と法定相続人の数・基礎控除額・相続税額

●相続税の計算方法〜相続税がかからない場合や実際の相続税申告について詳しく解説

●相続税における配偶者控除は1億6000万! 節税になるがデメリットも!!

●数次相続とは?相続開始後、相続人も手続き最中に亡くなり、次の相続が発生してしまうことも

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

税務調査対策

このサポートを詳しく見る

書類取得の代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。