相続税の税額控除【相次相続控除】適用判断・活用提案上手く使って節税!

今回の相続開始前10年以内に今回の被相続人が相続税を納税していた場合には、その被相続人から相続取得した相続人の相続税から一定額を税額できます。前回の申告時に配偶者軽減で相続税が0だった配偶者が今回死亡しても控除はできません。

相続税の税額控除【相次相続控除】適用判断・活用提案上手く使って節税!

まずはこちらの動画をご覧ください!

相続税 税額控除で節税のポイントを分かりやすく説明しています。

税額控除 その5

相続税の相次控除の適用判断で節税

[1]相次相続控除

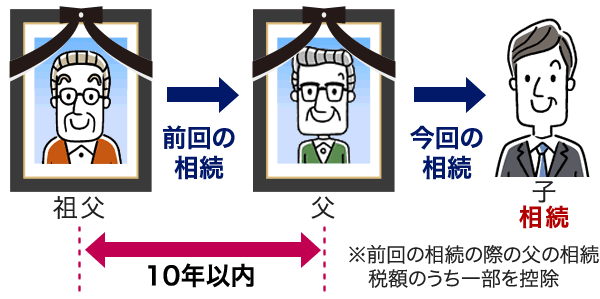

今回の相続開始前10年以内に被相続人が相続や遺言などによって財産を取得し相続税が課されていた場合には、その被相続人から相続などによって財産を取得した人の相続税額から、一定の金額を控除します。

[2]相次相続控除が受けられる人

相次相続控除が受けられるのは次の全てに当てはまる人です。

- 1.被相続人の相続人であること

- 2.その相続の開始前10年以内に開始した相続により被相続人が財産を取得し、それに対し被相続人に相続税が課税されたこと

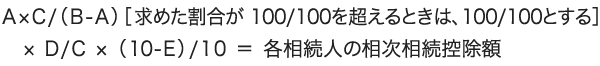

[3]相次相続控除の額

相次相続控除は、前回の相続において課税された相続税額のうち、1年につき10%の割合で逓減させた後の金額を今回の相続税額から控除しようというものです。各相続人の相次相続控除額は、次の算式により計算した金額です。

~税額控除 目次~

≪関連ページ≫

●相続税の節税は選ぶ税理士で変わる!申告や対策の方法を税理士法人が解説

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

税務調査対策

このサポートを詳しく見る

書類取得の代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。